Việt Nam đang ở giai đoạn "đẹp" nhất trong chu kỳ kinh tế, VN-Index có thể lên gần 1.800 điểm trong năm 2022

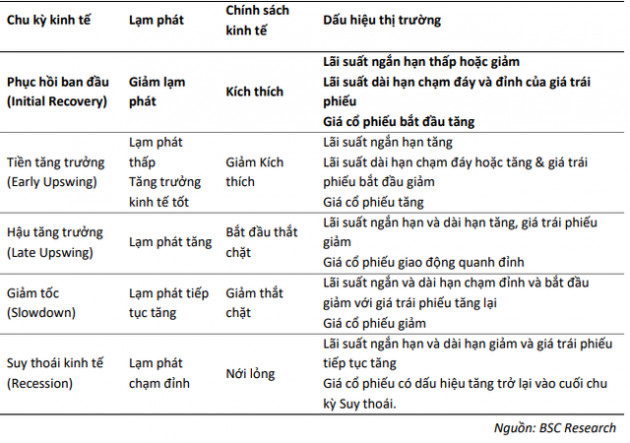

Trong báo cáo triển vọng năm 2022 mới công bố, BSC đưa ra phân tích về tác động của kinh tế vĩ mô đến thị trường chứng khoán với 5 chu kỳ cụ thể.

Thứ nhất, chu kỳ phục hồi ban đầu: Viêc giảm lạm phát, tăng cường kích thích kinh tế sẽ khiến lãi suất ngăn shạn thấp hoặc giảm, lãi suất dài hạn chạm đáy và đỉnh của giá trái phiếu. Trong chu kỳ này giá cổ phiếu bắt đầu tăng.

Thứ hai, chu kỳ tiềm năng tăng trưởng. BSC cho rằng trong môi trường lạm phát thấp, tăng trưởng kinh tế tốt cùng với chính sách giảm kích thích sẽ khiến lãi suất ngắn hạn tăng, lãi suất dài hạn chạm đáy hoặc tăng và giá trái phiếu giảm. Theo đó, giá cổ phiếu sẽ có xu hướng tăng.

Thứ ba, chu kỳ hậu tăng trưởng. Trong chu kỳ này, lạm phát tăng và việc thắt chặt chính sách kinh tế sẽ khiến lãi suất ngăn shạn và dài hạn tăng, giá trái phiếu giảm. BSC cho rằng giá cổ phiếu sẽ dao động quanh đỉnh trong thời điểm này.

Thứ tư, chu kỳ giảm tốc. Môi trường lạm phát tiếp tục tăng, giảm thắt chặt chính sách kinh tế sẽ khiến lãi suất ngăn svà dài hạn chạm đỉnh và bắt đầu giảm với giá trái phiếu tăng lại. Những yếu tố trên khiến giá cổ phiếu sẽ có xu hướng giảm trong giai đoạn này.

Thứ năm, chu kỳ suy thoái kinh tế. Lãi suất ngắn hạn và dài hạn dự báo sẽ giảm trong bối cảnh lạm phát chạm đỉnh và việc nới lỏng gói kích thích kinh tế được đẩy mạnh. Từ đó giá cổ phiếu có dấu hiệu tăng trở lại vào cuối chu kỳ suy thoái.

Theo phân tích của BSC, trong giai đoạn năm 2020-2021, những yếu tố bất ổn vĩ mô do dịch Covid-19 gây nên như (1) Đứt gãy chuỗi sản xuất, (2) Hoạt động thương mại đình trệ, (3) Làn sóng giải thể từ các doanh nghiệp SM&E và thất nghiệp tăng cao, (4) GDP toàn cầu dự kiến tăng trưởng âm làm tác động đáng kể đến việc xác định chu kỳ kinh tế. Tính đến thời điểm hiện tại, dịch Covid-19 đã có những ảnh hưởng tiêu cực đến tăng trưởng kinh tế, đặc biệt trong Q2 và Q3/2021, tuy nhiên tăng trưởng sản xuất đã dần hồi trong bối cảnh lạm phát hiện tại đang được kiềm chế tốt.

Do đó BSC nhận định rằng mức suy thoái trên đã được giới hạn ở mức thấp, và Chính phủ đang tập trung vào chiến lược phục hồi kinh tế thông qua các gói kích thích kinh tế. Các chỉ tiêu kinh tế hiện tại của Việt Nam cho thấy chúng ta đang ở trong giai đoạn phục hồi ban đầu, điển hình bởi đa số các dấu hiệu như giá cổ phiếu bắt đầu tăng, lãi suất huy động có xu hướng dài hạn có vẻ chạm đáy và lãi suất ngắn hạn hiện tại đang ở mức nền thấp, chính phủ bắt đầu thực hiện các gói chính sách tài khóa kích thích kinh tế.

Bên cạnh việc phân tích chu kỳ nền kinh tế, BSC cho rằng nhà đầu tư cá nhân tiếp tục là nhân tố dẫn dắt thị trường chứng khoán Việt Nam tiếp tục đi lên trong năm 2022. Cụ thể, BSC cho rằng xu hướng trên vẫn tiếp tục diễn ra trong giai đoạn trung và dài hạn và tiềm năng từ thị trường vẫn còn rất lớn, xu hướng chuyển dịch đầu tư sang thị trường chứng khoán chỉ mới ở giai đoạn khởi trào. Điều này đã từng xảy ra tại nền kinh tế con hổ Châu Á khác cách đấy 20-30 năm khi thu nhập GDP đầu người tiệm cận ngưỡng 4,000 USD.

Tuy nhiên, công ty chứng khoán này cũng nhận định chu kỳ "tiền rẻ" có vẻ đã kết thúc, môi trường lãi suất có thể duy trì ở mức thấp và sau đó sẽ nhích dần lên dưới áp lực của 3 lần tăng lãi suất dự kiến của FED. Mặt khác, tăng trưởng lợi nhuận sau thuế (LNST) của các doanh nghiệp BSC đang theo dõi ước tính tăng 21% so với cùng kỳ sẽ là động lực thúc đẩy thị trường chứng khoán chinh phục các cột mốc mới. Do đó, BSC dự báo VN-Index theo kịch bản tích cực sẽ đạt 1.782 điểm vào cuối năm 2022.

Nhìn về tiềm năng tăng trưởng dài hạn, BSC tin rằng thị trường Việt Nam vẫn đang được định giá tương đối hấp dẫn so với tương quan giữa hiệu suất hoạt động ở mức cao nhất khu vực (ROE =16%) và khả năng tăng trưởng lợi nhuận chung của ngành khi so với các quốc gia trong cùng khu vực. Ngoài ra, với những yếu tố khác như (1) Lợi nhuận các nhóm ngành dự kiến hồi phục khả quan, (2) Nền tảng vĩ mô ổn định và (3) Khả năng nâng hạng thị trường lên Emerging Markets, BSC cho rằng dư địa tăng trưởng của thị trường Việt Nam vẫn còn rất lớn.

Xem thêm

- 'Cá mập' LNG của thế giới sắp đón sản lượng kỷ lục, châu Âu hào hứng: “Tại sao chúng ta không thay thế LNG của Nga bằng hàng từ quốc gia này?”

- CTG: 15 năm phát triển cùng thị trường chứng khoán Việt Nam

- Thanh khoản lên tới 1 tỉ USD/ngày, thị trường chứng khoán Việt Nam "ngang hàng" với Singapore

- Nhà đầu tư hoảng loạn sau phiên "đỏ lửa"

- Thị trường "rực lửa", VN-Index mất mốc 1.200 điểm

- Thị trường chứng khoán sẽ hoàn thiện về "chất", có "bước đi đầu" đến mục tiêu nâng hạng

- Dự thảo 4 Thông tư về thị trường chứng khoán: Thiết lập lộ trình công bố thông tin bằng tiếng Anh

Tin mới

Tin cùng chuyên mục