Việt Nam không thể cấm được cho vay ngang hàng?

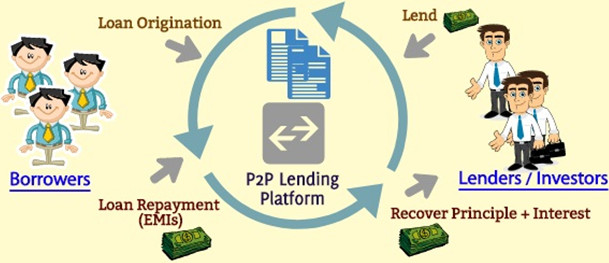

"Cho vay ngang hàng là chúng ta đang hiểu theo nghĩa tiếng anh, hiểu sát hơn là cho vay trực tiếp hay cho vay trực tuyến. Quá trình này bao gồm một đơn vị đứng giữa là công ty cung cấp nền tảng công nghệ, bên này là người cho vay, bên kia là người đi vay, trong đó doanh nghiệp cung cấp phần mềm giống như là Uber hay Grab. Chúng ta phải nhớ, Uber và Grab là đơn vị cung cấp phần mềm, làm môi giới cho bên có nhu cầu và bên có nguồn cung", tiến sĩ Cấn Văn Lực – Chuyên gia Kinh tế trưởng BIDV – phát biểu tại buổi Tập huấn kiến thức về thị trường tài chính tiêu dùng mới đây.

Hiểu nôm na, người vay tiền và người cho vay sẽ kết nối thông qua ứng dụng trực tuyến trên di động hoặc máy tính – tức nền tảng công nghệ Fintech (Blockchain). Thông qua nền tảng Blockchian, đơn vị vận hành P2P sẽ cung cấp gói vay từ tín chấp, thế chấp đến mua trả góp… Blockchain lúc này là một cuốn sổ ghi chép lại tất cả các giao dịch, thỏa thuận, hợp đồng mà thông tin của nó được lưu trữ và chia sẻ ở rất nhiều máy tính trong hệ thống.

Như vậy, mọi thông tin về thành viên đều được lưu trữ và có thể truy cập, người đi vay có thể tự tiếp cận người cho vay mà không cần thông qua trung gian nên giảm thiểu các mức phí hay lãi suất đắt đỏ như ngân hàng, người cho vay cũng có nhiều lựa chọn cho vay với một dữ liệu đối tác lớn.

Cho vay ngang hàng chiếm 30-40% dư nợ tín dụng Trung Quốc

Mô hình này đang rất phát triển trong những năm gần đây, đặc biệt tại Trung Quốc riêng dư nợ tín dụng trên nền tảng cho vay ngang hàng tính đến cuối năm ngoái đạt từ 30-40% tổng dư nợ, ông Lực chia sẻ. Hơn nữa, quốc gia đông dân này từng có khoảng 6.000 công ty cho vay trực tuyến hoạt động, tuy nhiên đến nay đang giảm vì cũng dần biến tướng.

Như vậy, chúng ta cần đặt vấn đề tại sao cho vay ngang hàng phát triển và phải phát triển, nó mang lại những lợi ích gì?

+ Thứ nhất, chuyên gia nói, phát sinh nhu cầu đó vì rõ ràng luôn có người cần vay và có người cần cho vay.

+ Thứ hai, phát sinh nhu cầu đó vì công nghệ đang phát triển rất nhanh và hỗ trợ cho nhu cầu hiện hữu, tức hoạt động tín dụng lúc này sẽ không cần thông qua các định chế tài chính trung gian, chi phí thấp vì không cần nhân viên hay chi nhánh, trụ sở… dẫn đến chi phí giao dịch thấp.

+ Cuối cùng là lãi suất nếu hai bên thỏa thuận xong thì tiến hành và không quá căng.

Nhưng, tất cả lợi ích đó chỉ tối ưu khi giao dịch diễn ra bình thường, thực tế cho vay ngang hàng lại biến tướng.

Vậy, biến tướng là gì?

Trả lời câu hỏi này, ông Lực cho biết đầu tiên xuất phát từ bản thân người huy động vốn, người ta lấy tiền huy động được và làm đầu tư chuyện khác…

Cùng với đó, biến tướng còn được hiểu là mối quan hệ giữa người cung cấp nền tảng công nghệ và nhà đầu tư (bên cho vay) không rõ ràng.

Thách thức hay biến tướng thứ ba, ông Lực nhấn mạnh, là chưa có cơ sở pháp lý. Hiện nay thì khung pháp lý cho mô hình tín dụng này chưa hoàn thiện. Trong đó, mặc dù rủi ro ở cả bên cho vay và đi vay nhưng bên cho vay (nhà đầu tư) sẽ rủi ro hơn, vì nếu nó có vấn đề thì sẽ mất tiền và không biết kêu cứu đến ai?

Cũng nhận định về tính pháp lý, vị chuyên gia này nói thêm, cho vay ngang hàng bản chất là cho vay dân sự. Nó đã xuất hiện trên thế giới từ lâu và chỉ có Việt Nam là mới đây, như vậy về mặt hình thức cơ bản đã có hình hài. Và ở chỗ này, vấn đề chúng ta cần làm theo ông Lực là khâu quản lý, bao gồm:

(1) Một là đơn vị cung cấp phần mềm hệ thống vận hành;

(2) và thứ hai là quản lý người đầu tư.

Điển hình tại Mỹ hiện giao cho cơ quan quản lý vốn kiểm soát, đồng thời việc quản lý hệ thống phần mềm công nghệ cũng rất chặt, cán bộ nhân viên và cả đơn vị đều được cấp phép hành nghề. Hơn nữa, Mỹ còn cấp phép cho nhà đầu tư, bởi bản chất người cho vay ở đây là nhà đầu tư. Còn bên cung cấp phần mềm chỉ thu thập vốn từ đó phân bổ.

Như vậy, làm sao để quản lý là quan trọng, "và theo tôi phải đưa ra giới hạn, không cho phép công ty trung gian huy động vốn quá nhiều", ông Lực nhấn mạnh.

Song song, chúng ta cũng cần giới hạn người đầu tư, ví dụ thu nhập của người đầu tư bao nhiêu thì chỉ nên đầu tư trong hạn mức đảm bảo được tín an toàn. Đồng thời, chuyên gia này còn cho rằng phải giao cho cơ quan giám sát hệ thống tài chính, điều này là cần thiết mặc dù Việt Nam không cần thiết giao cho Uỷ ban Chứng khoán...

Tựu trung lại, P2P không thể cấm được vì nó là xu hướng tất yếu của công nghệ, vấn đề là chúng ta phải có cơ sở pháp lý hoàn chỉnh thì hoàn toàn là tốt, tiến sĩ này khẳng định. Điển hình, hiện nay có một công ty kinh doanh nền tảng này, đâu đó mới thành lập vào tháng 12/2017, mà bây giờ mỗi một ngày họ nhận được đến 2.000 đơn xin vay. Như vậy, rõ ràng vẫn biết là rủi ro, nhưng nhu cầu luôn hiện hữu.

Xem thêm

- "Bơm" vốn cho kinh tế tư nhân: Lãnh đạo Ngân hàng Nhà nước nói gì?

- Hàng Việt đang bị ‘cơn bão’ Temu đe dọa?

- Loại cây gỗ lấy hoa nghìn tỷ đưa Việt Nam trở thành ông trùm đứng thứ 2 thế giới: Thu gần 50 triệu USD từ đầu năm, Ấn Độ có bao nhiêu mua bấy nhiêu

- “Kỷ nguyên vàng son" của các hãng sản xuất ô tô nước ngoài tại Trung Quốc dần khép lại

- Ứng phó với hàng giá rẻ Trung Quốc

- EU siết chặt quy định, lối đi nào cho nông sản Việt?

- Cần chuẩn bị cho việc cạnh tranh sòng phẳng

Tin mới

Tin cùng chuyên mục