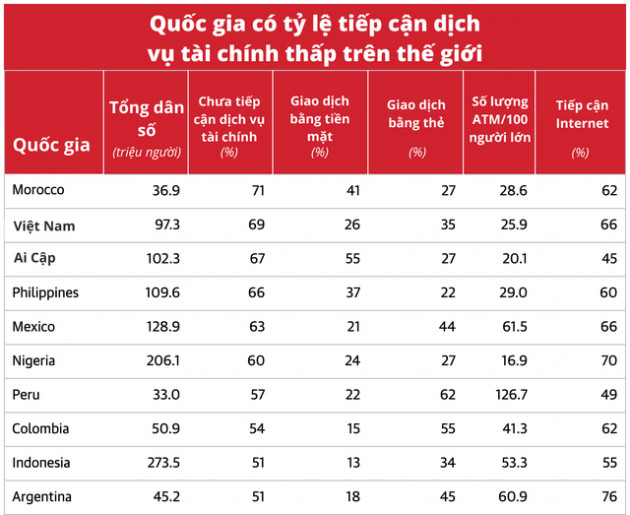

Việt Nam thuộc nhóm 10 quốc gia có tỷ lệ dân số ít tiếp cận với dịch vụ tài chính

Báo cáo của Fitch Ratings cho biết, khoảng 1/2 dân số ở Đông Nam Á không có tài khoản ngân hàng và không có khả năng tiếp cận các sản phẩm tài chính; 18% dân số trong khu vực ít có khả năng tiếp cận với bất kỳ hình thức tài chính nào khác ngoài tài khoản ngân hàng.

Theo dữ liệu được cung cấp bởi nền tảng nghiên cứu Merchant Machine của Anh, Việt Nam đứng thứ 2 trong danh sách 10 quốc gia có tỷ lê tiếp cận với ngân hàng thấp nhất thế giới, với 69% tổng dân số không được tiếp cận với các dịch vụ ngân hàng truyền thống hoặc tổ chức tài chính tương tự.

Nguồn: Merchant Machine, 2021

Việc tỷ lệ tiếp cận hệ thống ngân hàng truyền thống thấp, cùng với lượng lớn người tiêu dùng trẻ cao đã mang đến cho các nhà cung cấp dịch vụ tài chính kỹ thuật số (fintech) cơ hội tham gia vào thị trường.

Điển hình như "ông lớn" công nghệ Grab hay GoTo (sáp nhập của Gojek và Tokopedia) đã bắt đầu hành trình cung cấp các loại hình fintech thông qua ví điện tử, trước khi mở rộng các dịch vụ khác.

Ví dụ, Grab cung cấp cho người dùng các dịch vụ thanh toán và tài chính thông qua việc cho vay, bảo hiểm và quản lý tài sản bán lẻ trong khu vực song song với một loạt các dịch vụ bao gồm thương mại điện tử, gọi xe, chuyển phát nhanh và giao đồ ăn.

Năm ngoái, Grab đã mua lại Bento Invest, một công ty khởi nghiệp về quản lý tài sản, có trụ sở tại Singapore. Việc mua lại này đã giúp Grab tung ra một dịch vụ cho phép người dùng tích lũy một khoản tiền nhỏ từ việc chi tiêu vào các dịch vụ khác nhau của mình. Vào tháng 12/2020, Grab cùng với tập đoàn Singtel đã chính thức được trao giấy phép ngân hàng kỹ thuật số tại Singapore. Điều này đã giúp Grab và Singtel bước chân vào thị trường ngân hàng số.

Bên cạnh đó, Grab còn chuẩn bị niêm yết cổ phiếu thông qua việc sáp nhập với Altimeter Growth Corp., một công ty chuyên mua-bán doanh nghiệp cho mục đích đặc biệt (SPAC). Vụ sáp nhập SPAC sẽ định giá Grab lên mức gần 40 tỷ USD và trở thành vụ sáp nhập séc trắng (blank-check) lớn nhất cho đến nay.

Sự "bùng nổ" của thị trường fintech Đông Nam Á

Sự tiện lợi của những siêu ứng dụng như ví dụ trên đã khiến chúng ngày càng phổ biến trong khu vực Đông Nam Á và thúc đẩy khu vực trở thành một trong những thị trường fintech phát triển nhanh nhất trên thế giới.

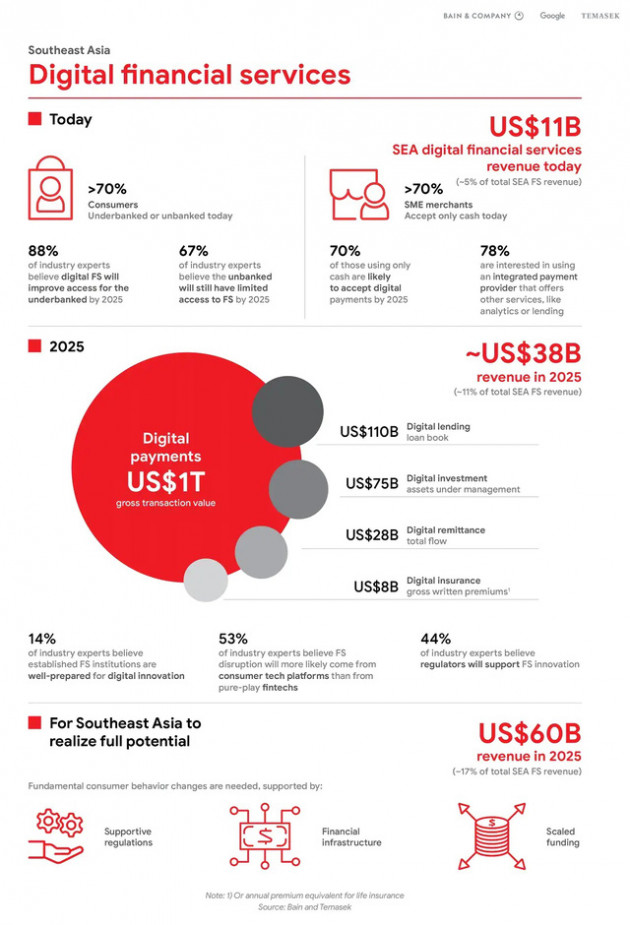

Trích từ báo cáo của Bain & Company, Google và Temasek

Theo một báo cáo của Bain & Company, Google và Temasek, doanh thu từ dịch vụ fintech của Đông Nam Á dự kiến sẽ tăng với tốc độ tăng trưởng hàng năm là 22% trong giai đoạn từ 2019-2025, cụ thể mức doanh thu của khu vực được dự báo sẽ tăng từ 11 tỷ USD lên 38 tỷ USD vào năm 2025.

Đến năm 2025, khi các nhà cung cấp dịch vụ fintech tiếp tục giúp người tiêu dùng chuyển đổi từ tiền mặt sang giao dịch kỹ thuật số, thì khối lượng tiền chảy qua ví điện tử ở Đông Nam Á dự kiến sẽ tăng từ 39 tỷ USD lên 138 tỷ USD, dựa trên một phân tích của tổ chức tài chính Úc Macquarie Group.

Vào tháng 2/2020, Chính phủ Việt Nam đã phê duyệt một kế hoạch toàn diện về tài chính quốc gia với mục tiêu tỷ lệ dân số trưởng thành có tài khoản ngân hàng phải được 80% vào năm 2025.

Mặc dù Philippines có mức tài chính trung bình yếu nhất trên thế giới, thế nhưng, quốc gia này đã bắt đầu một cuộc cải cách lớn về tài chính, nhằm mục đích mở rộng tỷ lệ tiếp cận tài khoản ngân hàng lên 70% tổng dân số vào năm 2023.

Và tại Indonesia, cơ quan Dịch vụ Tài chính Indonesia (OJK) vào tháng 8/2020 đã đưa ra Lộ trình và Kế hoạch Hành động Đổi mới Tài chính Kỹ thuật số giai đoạn 2020-2024. Mục đích của kế hoạch này đó là cho phép người dân và các doanh nghiệp nhỏ và vừa ở Indonesia được tiếp cận gần hơn với các dịch vụ tài chính kỹ thuật số với giá cả phải chăng, thuận tiện.

Tham khảo: Fintech Singapore

Xem thêm

- Yamaha Fazzio Blue Core Hybrid ra mắt: 'Cứu tinh' cho dân văn phòng mùa xăng tăng giá!

- G7 hợp tác công ty của ông Phạm Nhật Vượng mua 899 xe điện VinFast, dự kiến 'xanh hóa' toàn bộ đội xe 4.000 chiếc

- Chủ tịch DN xuất khẩu hạt tiêu lớn nhất vào Mỹ hỏi 'nếu không mua hạt tiêu của Việt Nam thì mua của nước nào' - đây là câu trả lời

- Mẫu xe số Honda mới tinh vừa về nước: Mạnh hơn Future, ăn xăng 1,8L/100km, sẽ 'thế chân' Wave RSX?

- 200 xe buýt điện 'made in Vietnam' lần đầu tiên được xuất khẩu sang Hàn Quốc

- Sau gạo và sầu riêng, thêm một mặt hàng của Việt Nam trở thành đối thủ lớn của Thái Lan: Nước ta thu hơn 372 triệu USD từ đầu năm

- Giá ớt Việt Nam tăng gấp 10 lần vì Trung Quốc bất ngờ tiêu thụ mạnh

Tin mới

Tin cùng chuyên mục