VPBank đã dọn đường cho kế hoạch mua lại công ty bảo hiểm Opes như thế nào?

Trong cuộc họp đại hội cổ đông thường niên sắp tới đây, VPBank dự kiến sẽ trình cổ đông thông qua phương án mua vốn góp, cổ phần Công ty cổ phần bảo hiểm Opes. Cụ thể, VPBank sẽ mua trên 90% vốn và đưa Công ty cổ phần bảo hiểm Opes trở thành công ty con của ngân hàng.

Mối "nhân duyên" với VPBank

VPBank là một trong những cổ đông sáng lập của Opes. Năm 2019, Opes ký một loạt các hợp tác chiến lược với những đối tác nằm trong hệ sinh thái của VPBank như YOLO, FE Credit, khối Tín dụng tiểu thương CommCredit, khối khách hàng cá nhân VPBank. Vào ngày 21/11/2019, VPBank và Công ty cổ phần Bảo hiểm Opes đã tổ chức lễ ký hợp đồng hợp tác. Đây là thỏa thuận thứ 3 giữa VPBank và Opes kể từ khi 2 bên chính thức ký kết hợp đồng hợp tác chiến lược vào tháng 03/2019.

Năm 2020, hội đồng quản trị (HĐQT) của Opes có sự thay đổi lớn khi ông Nguyễn Văn Hảo là thành viên sáng lập đồng thời là Chủ tịch HĐQT không còn giữ vị trí chủ chốt này nữa. Thay cho vị trí của ông Hảo là ông Bùi Hải Quân, và theo đó ông Bùi Hải quân là Chủ tịch HĐQT của Opes, đồng thời là Phó Chủ tịch HĐQT Ngân hàng Việt Nam Thịnh Vượng – VPBank. Động thái này có thể coi là bước dọn đường để gia tăng sức ảnh hưởng tại Opes, chuẩn bị cho thương vụ M&A sắp tới.

Dự kiến sắp tới Opes từ công ty liên kết sẽ trở thành công ty con của VPBank khi ngân hàng này lên kế hoạch nâng tỷ lệ sở hữu hơn 90% cổ phần với giá dự kiến không quá 1,5 lần giá trị sổ sách của Bảo hiểm Opes. Như vậy, cùng với hợp đồng phân phối bảo hiểm nhân thọ độc quyền với AIA, VPBank lại tiếp tục tiến sâu vào thị trường bảo hiểm, cả phân khúc bảo hiểm nhân thọ lẫn phi nhân thọ sau thương vụ M&A này.

Lãnh đạo VPBank từng chia sẻ: "Bancassurance là một trong những chiến lược quan trọng, trong đó khách hàng là trọng tâm. Hợp tác với doanh nghiệp bảo hiểm, chúng tôi có thêm điều kiện cải thiện chất lượng dịch vụ, tăng thêm quyền lợi của khách hàng, đảm bảo mang lại những trải nghiệm và giải pháp tài chính tốt nhất".

Tân binh đáng gờm của ngành bảo hiểm

Opes là 1 công ty cổ phần bảo hiểm phi nhân thọ và có vốn góp cổ đông của nhiều tổ chức khác nhau, trong đó cổ đông lớn là VPBank với tỷ lệ sở hữu là 11%. Dù mới gia nhập thị trường bảo hiểm từ năm 2018, Opes hiện nay đã chiếm 1% thị trường bảo hiểm với kết quả hoạt động kinh doanh trong những năm vừa qua tương đối ấn tượng.

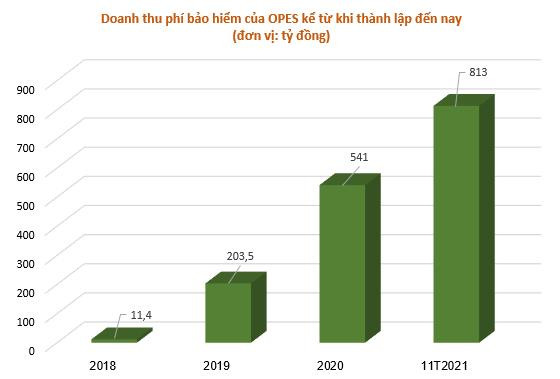

Bảo hiểm Opes thu về 813 tỷ đồng doanh thu phí trong 11 tháng của năm 2021, tăng 78,13% so với cùng kỳ. Trong hơn 30 doanh nghiệp bảo hiểm phi nhân thọ, doanh thu phí của doanh nghiệp bảo hiểm non trẻ này bằng khoảng một nửa công ty bảo hiểm đứng vị trí thứ 10 về thị phần.

Theo báo cáo thường niên năm 2020 của bảo hiểm Opes, doanh thu của doanh nghiệp này năm 2020 đạt 541 tỷ đồng. Trong đó, doanh thu từ đối tác chiến lược đạt 424 tỷ đồng, chiếm 78% doanh thu phí bảo hiểm. Kết quả này ghi nhận từ việc nâng cao tỷ lệ thâm nhập của sản phẩm bảo hiểm sức khỏe người vay tín dụng qua đối tác chiến lược trực thuộc hệ sinh thái VPBank.

Có thể thấy, sự kết hợp với các đối tác chiến lược như VPBank mang lại lợi thế giúp Opes gia tăng thị phần nhanh chóng trong ngành với kết quả tăng trưởng hàng năm tương đối tích cực.

Nguồn: tác giả tổng hợp

Opes tham gia thị trường với vốn điều lệ là 300 tỷ đồng, hiện nay vốn điều lệ của doanh nghiệp này đã tăng lên 550 tỷ đồng. Tại sự kiện ra mắt thị trường bảo hiểm của Opes hồi năm 2019, ông Phùng Ngọc Khánh, Cục trưởng Cục Quản lý và Giám sát bảo hiểm (Bộ Tài chính) cho biết, các đối tác của Opes đều là các doanh nghiệp hàng đầu trong lĩnh vực công nghệ như VPBank, đây cũng là một thế mạnh của doanh nghiệp này khi tham gia thị trường bảo hiểm.

Xu hướng mở rộng hệ sinh thái để trở thành các tập đoàn tài chính ngày càng trở nên phổ biến với các ngân hàng thương mại. Bên cạnh việc phát triển mảng bancassurance, VPBank còn dự kiến đầu tư tối đa 15.000 tỷ đồng vào Chứng khoán VPBank (tiền thân là Chứng khoán ASC).

Năm 2022, nhà băng này cũng đặt mục tiêu tăng trưởng lợi nhuận trước thuế 107%, cao nhất trong các ngân hàng công bố kế hoạch lợi nhuận. Ngân hàng cũng dự kiến tăng mạnh vốn điều lệ lên gần 80.000 tỷ đồng thông qua phát hành riêng lẻ cho nhà đầu tư nước ngoài và trả cổ tức hoặc cổ phiếu thưởng từ nguồn vốn chủ sở hữu.

- Từ khóa:

- Ngân hàng

- Bảo hiểm opes

- M&a

- Vpb

Xem thêm

- Page có tick xanh giả mạo Phú Quý lừa người mua bạc thỏi tại VN

- VinFast của tỷ phú Phạm Nhật Vượng mở bán VF 6 tại Philippines, 'chơi siêu lớn' miễn phí sạc pin 2 năm

- Giá vàng nhẫn chạm mốc lịch sử 100 triệu đồng/lượng, 1 lượng vàng có thể mua được gì?

- Ngày này đã tới: Bạn hàng lớn nhất chính thức tránh xa dầu Nga, tuyên bố sẽ chỉ mua hàng khi Mỹ nới lỏng lệnh trừng phạt

- 3.000 USD/ounce từ 'đỉnh' có thể thành 'sàn', chuyên gia nhắm tới đỉnh mới cho giá vàng

- Mỹ có động thái mới nhất với dầu Nga: Đánh thẳng huyết mạch giao dịch với các khách hàng, giá dầu dễ có biến động lớn

- Nợ có khả năng mất vốn tăng vọt, Ngân hàng Nhà nước nói gì?

Tin mới