VTVCab muốn tăng vốn thông qua huy động 250 tỷ trái phiếu

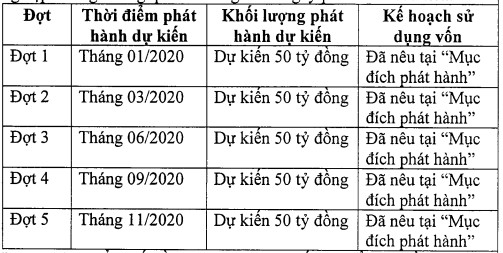

Tổng Công ty Truyền hình cáp Việt Nam (VTVCab) vừa thông qua nghị quyết phát hành tối đa 250 tỷ đồng trái phiếu nhằm mục đích tăng quy mô vốn hoạt động.

Trái phiếu chào bán là trái phiếu không chuyển đổi, không kèm chứng quyền và có tài sản đảm bảo. Mục đích nhằ tăng tỷ trọng nguồn vốn trung dài hạn, hạn chế sử dụng nguồn vốn ngắn hạn, giảm mất cân đối vốn để đảm bảo tài chính cho doanh nghiệp.

Kỳ hạn trái phiếu là 60 tháng, được chia làm nhiều kỳ. Lãi suất 12 tháng đầu tiên cố định 9,5%/năm; lãi các kỳ tiếp theo thả nổi bằng lãi tham chiếu + biên độ 2,5%/năm, kỳ thanh toán lãi 3-6 tháng/lần.

Biện pháp đảm bảo trái phiếu là quyền khai thác, hưởng thị doanh thu từ hệ thống đường dây trên địa bàn Hà Nội; số dư tiền trên tài khoản mở tại Đại lý Quản lý Tài khoản và Thanh toán; các tài sản khác đủ điều kiện thế chấp. Trong đó, đơn vị tư vấn và đại lý phát hành là CTCP Chứng khoán MB (MBS).

VTVCab có tiền thân là Trung tâm truyền hình cáp – MMS trực thuộc Đài truyền hình Việt Nam, thành lập tháng 9/1995. Hiện, cơ cấu cổ đông của VTVCab rất cô đặc; bao gồm Đài truyền hình Việt Nam nắm giữ hơn 45,08 triệu cổ phần (98,55% vốn), phần còn lại là 1.156 cổ đông đúng bằng số người lao động trong Tổng Công ty được mua cổ phần ưu đãi sau cổ phần hóa.

Về kinh doanh, doanh thu hợp nhất năm 2018 VTVCab đạt 2.949 tỷ đồng và lợi nhuận trước thuế đạt 74,3 tỷ đồng.

Lên kế hoạch kinh doanh những năm tiếp theo, VTVCab dự doanh thu năm 2019 đạt 3.506 tỷ đồng và phấn đấu đến năm 2022 đạt 4.459 tỷ đồng. Lợi nhuận trước thuế năm 2019 ước đạt 81,2 tỷ đồng và dự kiến đạt 282,5 tỷ đồng vào năm 2022.

Riêng 9 tháng đầu năm 2019, VTVCab đạt doanh thu thuần 1.607 tỷ đồng, lãi ròng hơn 20 tỷ đồng.

- Từ khóa:

- Truyền hình cáp

- Truyền hình cáp việt nam

- Tỷ đồng trái phiếu

- Tài sản đảm bảo

- Cơ cấu cổ đông

- Vtvcab

Xem thêm

- Nghiên cứu đề xuất vay vốn bằng sổ bảo hiểm xã hội

- Cần luật hóa quy định xử lý nợ xấu

- Ngân hàng "kén" tài sản đảm bảo, doanh nghiệp nhỏ làm thế nào để tiếp cận vốn giá rẻ?

- Kiểm tra thông tin “Ngân hàng rao bán nợ, tài sản đảm bảo”

- Ngân hàng tuyển người truy dấu tài sản thế chấp: Yêu cầu thông thạo đường phố, giọng nói rõ ràng, dứt khoát

- FiinRatings: 8,9 nghìn tỷ đồng trái phiếu được mua lại trước hạn trong tháng 1/2023, giảm 81% so với tháng trước

- VietinBank rao bán nợ, nhiều khoản nợ lên tới cả ngàn tỉ đồng

Tin mới

Tin cùng chuyên mục