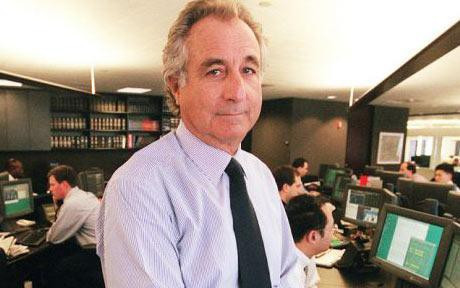

Vụ ponzi lớn nhất lịch sử của cựu chủ tịch NASDAQ: Gây dựng bức tường niềm tin, lừa 65 tỷ USD từ 37.000 người trên khắp 136 quốc gia

Tháng Ba năm 2009, Bernie Madoff, cựu chủ tịch sản chứng khoán NASDAQ bị tuyên án 150 năm tù vì điều hành kế hoạch lừa đảo lớn nhất và tồi tệ nhất trong lịch sử Hoa Kỳ. Bản án này mang tính biểu tượng hơn nghĩa đen của nó và cũng không thể trở thành niềm an ủi đối với bất kỳ nhà đầu tư nào đã rơi vào mánh khóe của tên tội phạm.

Madoff vốn là một doanh nhân có tiếng ở Phố Wall. Năm 1960, nhờ khoản tiền tiết kiệm của mình và vay mượn từ bố vợ, ông đã thành lập công ty Đầu tư Chứng khoán (BMIS). Công ty kinh doanh trung thực và đạt được danh tiếng với những giao dịch mua bán lớn trên sàn NASDAQ. Vào những năm 1980, bộ phận tạo lập thị trường của Madoff đã giao dịch tới 5% tổng khối lượng sản xuất tại Sở giao dịch chứng khoán New York.

Bernie Madoff

Khoảng đầu những năm 1990, Madoff ngưng giao dịch và bắt đầu bịa đặt lợi nhuận. Hãy cũng tìm hiểu động lực, cơ hội thúc đẩy hành vi tội ác cũng như cách thức, chiêu trò của hắn.

Động lực

Động lực lớn nhất để Madoff tiến hành tội ác của mình chính là lòng tham, mong muốn duy trì lối sống béo bở mà hắn đã trở nên quen thuộc. Bên cạnh đó, ông cũng đối mặt với áp lực duy trì danh tiếng và lợi nhuận của công ty khi phải vật lộn để tạo ra lợi nhuận đủ để trả lãi cho các nhà đầu tư.

Cơ hội

Đầu tiên, ở vị thế người đứng đầu công ty, Madoff có đủ quyền lực để điều hành và kiểm soát hoạt động nội bộ một cách có lợi cho bản thân.

Hơn nữa, ông có được hội "đồng minh" tin cậy trong BMIS, bao gồm anh trai là giám đốc tuân thủ, cháu trai giữ chức giám đốc hành chính, con trai là giám đốc còn cháu gái giữ chức cố vấn chung kiêm luật sư tuân thủ quy tắc.

Thêm vào đó, ông thuê Friehling & Horowitz làm tổ kiểm toán cho công ty. Đây là đơn vị nhỏ, chỉ với 3 thành viên, mặc dù quy mô và phạm vi hoạt động của BMIS là rất lớn.

Nhưng quan trọng bậc nhất chính là danh tiếng và niềm tin mà mọi người dành cho Madoff. Ông đã được nhiều người công nhận sau những nỗ lực trong giai đoạn năm 1970 - 1980 để xây dựng lợi thế cạnh tranh và tăng sức ảnh hưởng của sàn NASDAQ, giúp nó trở thành sàn giao dịch chứng khoán lớn nhất Bắc Mỹ.

Madoff được bổ nhiệm làm chủ tịch không điều hành của NASDAQ và trở thành một chính khách đáng kính, một người "quá tốt để tin tưởng" trong giới đầu tư cũng như cũng như với các cơ quan quản lý.

Bên cạnh đó, các giao dịch của BMIS có khả năng sinh lợi cao, càng làm tăng thêm niềm tin của cộng đồng kinh doanh.

Cách thức

Madoff sử dụng mô hình lừa đảo kinh điển của Ponzi, nơi một cá nhân hoặc tổ chức trả tiền cho các nhà đầu tư của mình từ nguồn vốn được trả bởi các nhà đầu tư mới, thay vì từ lợi nhuận kiếm được. Charlie Ponzi từng hứa sẽ hoàn vốn 50% cho các khoản đầu tư chỉ trong 90 ngày.

Trong khi hầu hết các vụ lừa đảo ponzi khác hoạt động bằng cách trả lợi nhuận cao cho nhà đầu tư để rồi sụp đổ nhanh chóng thì Madoff cung cấp lợi nhuận khiêm tốn nhưng ổn định để có thể duy trì việc lừa đảo trong nhiều năm.

Cựu chủ tịch sàn NASDAQ bán cho khách hàng của mình những danh mục kết hợp cổ phiếu blue-chip với các công cụ phái sinh để phòng ngừa rủi ro. Nếu như những chương trình ponzi thường trả lãi 20% thì lợi nhuận hằng năm mà quỹ Madoff mang lại duy trì ở mức 10%, tập trung vào cổ phiếu trong chỉ số 100 cổ phiếu của Standard & Poor, nhóm đã báo cáo lợi nhuận hàng năm đạt 10,5% trong 17 năm trước đó.

Ngay cả vào cuối tháng 11 năm 2008, trong bối cảnh thị trường chứng khoán sụp đổ, quỹ vẫn báo cáo rằng lợi nhuận tăng 5,6%, trong khi tổng lợi nhuận cùng năm của chỉ số chứng khoán S&P 500 đã rớt thảm còn âm 38%.

Với nhà đầu tư, ông tuyên bố chiến lược thực hiện của mình "quá phức tạp để hiểu". Các khách hàng hiện tại và tiềm năng thì bị che mờ bởi lợi nhuận và sự an toàn nên cũng ngoan ngoãn nghe theo. Với ngân hàng, họ tin tưởng quỹ Madoff vì cho rằng ông có lợi thế trên thị trường.

Đáng nói, Madoff là một nhà tiếp thị bậc thầy, quỹ của ông được coi là độc quyền, khiến khách hàng ảo tưởng và ngần ngại rút vốn vì lo sợ sẽ không có cơ hội đầu tư lần thứ hai.

Kim trong bọc lâu ngày cũng lòi ra

Sự việc bắt đầu vỡ lở vào mùa thu năm 2008, khi suy thoái thị trường đang tiếp tục diễn biến xấu đi. Khách hàng yêu cầu trả lại tổng cộng 7 tỷ USD. Thật không may cho Madoff, hắn chỉ còn lại 200 đến 300 triệu USD.

Trong những tuần cuối trước khi bị bắt, Madoff ra sức huy động tiền từ khách hàng mới để trả cho nhà đầu tư cũ. Đầu tháng 12 năm 2008, ông nhận được 250 triệu USD từ Carl J. Shapiro, một nhà từ thiện, doanh nhân 95 tuổi, người luôn ủng hộ nguồn tài chính cho Madoff hay 10 triệu USD từ Martin Rosenman, chủ tịch của Rosenman Family LLC. Cùng với đó là khoảng 500 triệu đến 1 tỷ USD từ các khách hàng độc quyền mới. Tuy nhiên, nhiêu đấy vẫn là quá ít và quá muộn.

Ngày 10 tháng 12, ông thú nhận với các con trai, Mark và Andrew. Theo đơn khiếu nại, Mark và Andrew được cho là không hề hay biết về hành vi của cha mình. Trong khi hắn dự định sẽ mất một tuần để kết thúc hoạt động của công ty thì các con trai đã lập tức báo cho chính quyền. Ngay sáng hôm sau, Madoff bị cảnh sát bắt giữ.

Sự thật được phơi bày

Quỹ Madoff thực sự không mua một cổ phiếu blue-chip và tín phiếu kho bạc nào được liệt kê trên bảng sao kê tài khoản của họ trong suốt 13 năm. Ông đã lấy gần 18 tỷ USD tiền mặt từ các nhà đầu tư sau và chuyển nó thành lợi nhuận trả cho các nhà đầu tư trước đó.

Từng nhiều báo cáo gửi cho SEC, nghi ngờ về một kế hoạch ponzi trước khi vụ bê bối được đưa ra ánh sáng nhưng danh tiếng của ông khiến chúng bị phớt lờ. Còn công ty kiểm toán cho BMIS là Friehling & Horowitz, chỉ với 3 thành viên, thừa nhận rằng không thực hiện bất kỳ cuộc kiểm toán nào, thậm chí các thủ tục cơ bản như xác minh sự tồn tại của tài sản mà BMIS tuyên bố sở hữu. Tất cả những gì đơn vị này làm chỉ đơn giản là đóng dấu báo cáo tài chính gian dối của BMIS.

Madoff kiếm được 20 tỷ đô la, mặc dù trên giấy tờ ông đã lừa khách hàng tổng số tiền 65 tỷ USD. Còn tội ác của hắn đã được ghi vào sử sách, trở thành vụ lừa đảo lớn nhất và dài nhất lịch sử, với quy mô toàn cầu. Có đến 37.000 người ở 136 quốc gia trở thành nạn nhân, từ Palm Beach đến Vịnh Ba Tư, từ Canada đến Brazil, từ quỹ lương hưu của giáo viên ở Hàn Quốc đến một trường nữ sinh Công giáo ở St. Croix.

Sau vụ lừa đảo gây sốc nền kinh tế toàn cầu, một lần nữa, người ta bắt đầu suy xét trách nhiệm quản lý của các cơ quan chức năng như SEC hay đơn vị giám sát, kiểm toán. Nó cũng trở thành bài học đắt giá cho nhà đầu tư khi mù quáng, tin tưởng vô điều kiện mà thiếu tìm hiểu và cảnh giác.

- Từ khóa:

- Sàn chứng khoán

- Nhà đầu tư

- đầu tư chứng khoán

- Ponzi

Xem thêm

- Giá vàng thế giới phá đỉnh lịch sử 3.000 USD/ounce, chuyên gia ngay lập tức cảnh báo

- Giá bạc hôm nay 27/2: suy yếu cùng giá vàng do biến động về chính sách thuế quan của Mỹ

- Giá vàng thế giới tăng kịch trần

- Lý do khiến giá vàng thế giới tăng không ngừng

- GBA 2024 – Một năm chuyển mình tăng trưởng và đầu tư chiến lược trong quan hệ kinh tế Việt - Đức

- Thị trường ngày 30/11: Dầu giảm, vàng tăng, quặng sắt cao nhất 1 tháng

- Thị trường ngày 27/11: Dầu giảm, vàng thấp nhất 1 tuần, cà phê gần mức cao nhất nhiều thập kỷ