Xu hướng giá cao su thiên nhiên tăng liệu có kéo dài?

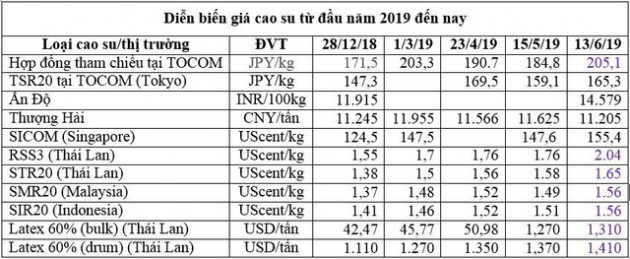

Tính từ đầu năm 2019 đến nay, giá cao su thiên nhiên tại Ấn Độ tăng trên 23%, từ mức 11.915 rupee/100 kg tháng 1/2019 lên 14.579 rupee vào ngày 12/6/2019. Trước đó, hôm 7/6/2019, giá đã lên tới mức cao nhất 8 tháng là 14.999 rupee/100 kg. Giám đốc Công ty Acumen Capital, ông Giby Mathew, dự báo giá sẽ còn tiếp tục tăng lên 17.000 rupee trong vài tháng tới.

Những nguyên nhân khiến giá cao su thiên nhiên tăng mạnh trong thời gian qua có kể kể tới: (1) giá dầu tăng trong mấy tháng đầu năm - mức tăng tới 35%, (2) một số nước sản xuất cao su chủ chốt kiềm chế sản lượng, (3) thời tiết bất lợi ảnh hưởng tới sản lượng và tồn trữ cao su, nhất là cơn bão nhiệt đới ở Thái Lan, mùa Đông đến sớm ở một số nước Đông Nam Á và hạn hán ở tỉnh Vân Nam (Trung Quốc).

Sản lượng cao su thiên nhiên toàn cầu trong quý 1/2019 giảm 5,2% so với cùng kỳ năm ngoái, chỉ đạt 2,99 triệu tấn, theo Hiệp hội các nước sản xuất cao su thiên nhiên. Lý do bởi là mùa Đông nên lượng mủ khai thác được ít, và giá cao su trước đó thấp khiến người trồng cao su không mặn mà với loại cây này. Cũng trong quý 1/2019, tiêu thụ cao su thiên nhiên toàn cầu giảm 0,4% xuống 3,380 triệu tấn. Xuất khẩu cao su Thái Lan trong 3 tháng đầu năm 2019 đạt 908.000 tấn, giảm 3% so với cùng kỳ năm ngoái.

Ủy ban Cao su 3 bên là Thái Lan, Malaysia và Indonesia (ITRC) sẽ kéo dài thời gian hạn chế xuất khẩu cao su. Nhóm này xác nhận sẽ cắt giảm 240.000 tấn cao su xuất khẩu trong vòng 4 tháng, bắt đầu từ tháng 4/2019, trong đó Indonesia giảm 98.200 tấn, Malaysia giảm 15.600 tấn (đều bắt đầu từ 1/4/2019), còn Thái Lan giảm 126.200 tấn bắt đầu từ 20/5/2019.

Triển vọng thị trường cao su đan xen cả yếu tố tích cực và tiêu cực.

Đầu tiên là việc OPEC+ có tiếp tục cắt giảm sản lượng hay không sẽ có tác động lớn tới giá dầu, từ đó tác động lan truyền tới cao su thiên nhiên. Nhiều khả năng nhóm này sẽ không duy trì thỏa thuận này bởi triển vọng thị trường dầu quý 3/2019 sẽ bị thắt chặt khi những miễn trừ mà Mỹ dành cho những khách hàng mua dầu Iran sẽ hết thời hạn.

Yếu tố nguồn cung cũng gây lo ngại. Lần gần đây nhất, ITRC can thiệp vào thị trường là quý 1/2018, khi đó các thành viên nhất trí cắt giảm 350.000 tấn xuất khẩu trong quý 1/2019. Giá cao su đã được hỗ trợ ở thời điểm đó, nhưng khi kết thúc chương trình thì giá giảm kéo dài trong suốt những tháng còn lại của năm 2018. Kịch bản này có thể sẽ lặp lại vào năm nay.

Ở những nơi khác, cả Việt Nam và Campuchia tiếp tục có lượng xuất khẩu tăng mạnh. Xuất khẩu cao su Việt Nam đã tăng 26,1% trong 4 tháng đầu năm 2019 so với cùng kỳ năm ngoái, lên 401.000, bổ sung thêm gần 75.000 – 80.000 tấn vào nguồn cung toàn cầu trong giai đoạn này. Trong khi đó, nguồn cung của Campuchia tăng 10.000 – 12.000 tấn, và lượng xuất khẩu trong quý 1/2019 tăng 23% so với cùng kỳ năm ngoái, đạt 48.200 tấn. Nguồn cung bổ sung từ 2 nước gần như bù đắp hoàn toàn lượng giảm cung từ các nước thành viên ITRC.

Về yếu tố Ấn Độ, trong tài khóa 2018/19 (tháng 4 – tháng 3), nước này nhập khẩu 582.000 tấn cao su tự nhiên, tăng 24% so với cùng kỳ năm ngoái, chủ yếu bởi sản lượng trong nước sụt giảm do lũ lụt ở Kerala khiến sản lượng của bang này giảm gần 8% so với năm trước, xuống chỉ 642.000 tấn. Sản lượng cao su Ấn Độ niên vụ 2018/19 ước đạt 648.000 tấn, giảm 6,6% so với năm trước, trong khi tiêu thụ tăng 9% lên 1,21 triệu tấn. Trong vụ 2019/20, mùa mưa trở lại bình thường, sản lượng cao su Ấn Độ dự báo cũng sẽ hồi phục, làm giảm lượng thiếu hụt của nước này. Chủ tịch kiêm Giám đốc điều hành của Ủy ban Cao su Ấn Độ, K N Raghavan, dự báo sản lượng niên vụ 2019/20 sẽ đạt 750.000 tấn, trong khi tiêu thụ năm 2019 sẽ đạt 1,27 triệu tấn. Nhập khẩu trong tài khóa 2019/20 dự báo giảm xuống 500.000 tấn.

Về yếu tố Trung Quốc, việc nước này giảm nhập khẩu cao su tiếp tục gây áp lực lên thị trường. Trong quý 1/2019, Trung Quốc nhập khẩu tổng cộng 470.000 tấn cao su, giảm 16% so với cùng kỳ năm trước, trong khi tổng nhập khẩu năm 2018 đã giảm 7% so với năm trước đó, chỉ đạt 2,6 triệu tấn. Đó là ảnh hưởng của việc sản lượng lốp xe của nước này sụt giảm, trong 3 tháng đầu năm 2019 chỉ đạt 187.000 chiếc, giảm gần 11% so với cùng kỳ năm ngoái.

Nhu cầu ở Trung Quốc suy yếu khiến lượng cao su lưu kho trên sàn Thượng Hải vẫn nhiều hơn mức cần thiết. Tính đến giữa tháng 5/2019, lượng lưu kho là gần 431.000 tấn, sát mức cao nhất 5 năm, giữa bối cảnh lượng tiêu thụ ô tô ở Trung Quốc giảm 11 tháng liên tiếp tính tới tháng 5/2019. Theo Hiệp hội Sản xuất ô tô Trung Quốc, tiêu thụ ô tô trong tháng 5/2019 tại nước này giảm 16,4 so với cùng kỳ năm trước, mức giảm mạnh nhất trong lịch sử. Trước đó, tiêu thụ ô tô trong tháng 4/2019 giảm 14,6%, còn tháng 3/2019 giảm 5,2%.

Yếu tố kinh tế chắc chắn sẽ tác động tới thị trường cao su trong thời gian tới.

Nhu cầu cao su thiên nhiên có liên quan mật thiết với "sức khỏe" nền kinh tế toàn cầu. Trong tổng số 13 triệu tấn cao su tự nhiên được tiêu thụ trên toàn thế giới trong năm 2018, có tới 9 triệu tấn được sử dụng trong sản xuất lốp xe và 2 triệu tấn sản xuất ống cao su và băng cao su, đều là những ngành chịu ảnh hưởng mạnh mẽ bởi tăng trưởng kinh tế toàn cầu.

Hiện tại, triển vọng thương mại song phương giữa Mỹ và Trung Quốc vẫn còn nhiều bất chắc, và Mỹ kế hoạch sẽ tăng thuế hơn nữa đối với hàng hóa Trung Quốc. Nếu căng thẳng gia tăng, kinh tế toàn cầu sẽ tăng trưởng chậm lại, làm giảm giá dầu đồng thời kéo giảm nhu cầu cao su.

Do ngành lốp xe tiêu thụ nhiều cao su thiên nhiên nhất, và nhu cầu lốp xe gắn chặt với tăng trưởng của ngành ô tô, cho nên tăng trưởng sản lượng/tiêu thụ ô tô chính là chỉ báo rõ rệt nhất về nhu cầu cao su thiên nhiên. Vì vậy, tăng trưởng sản lượng/doanh số ô tô chính là chỉ báo quan trọng về giá cao su thiên nhiên.

Đặc biệt, "sức khỏe" nền kinh tế Trung Quốc có ảnh hưởng rất lớn tới thị trường cao su, bởi nước này là nhà tiêu thụ cao su thiên nhiên lớn nhất thế giới, chiếm gần 50% tổng tiêu thụ cao su toàn cầu. Trong khi đó, Trugn Quốc chỉ chiếm 6-7% tổng sản lượng cao su toàn cầu, do đó họ phải phụ thuộc rất nhiều vào nhập khẩu. Hầu hết cao su thiên nhiên được Trung Quốc dùng sản xuất lốp xe, và phần lớn lốp xe sản xuất được dùng để xuất khẩu.

Trong ngành lốp xe, trên 70% cao su thiên nhiên được sử dụng để sản xuất lốp xe tải nặng all-steel (toàn bộ thép). Lượng cao su dùng sản xuất một chiếc lốp xe all-steel ước khoảng 19,2 – 20,4 kg, trong khi lốp xe semi-steel (bán thép) chỉ cần 1,44 – 1,5kg.

Thông thường, ảnh hưởng từ mức tăng doanh số bán ô tô đối với giá cao su thiên nhiên có độ trễ khoảng một năm. Ví dụ:

+ Mức tăng doanh số bán và sản lượng ô tô (so với một năm trước) đạt đỉnh cao lịch sử vào tháng 1/2010, tăng lần lượt 178% và 146%. Sau đó nhiều tháng giá cao su vẫn tăng và đến tháng 2/2011 mới đạt mức đỉnh điểm.

+ Tương tự, tháng 7/2015 sản lượng và doanh số bán ô tô chạm đáy khi lần lượt -12% và -7% so với cùng kỳ năm trước, sau đó bắt đầu hồi phục dần. Giá cao su thiên nhiên sau đó tiếp tục thấp tới cuối tháng 6/2016 rồi mới bắt đầu tăng lên.

Tuy nhiên, tăng trưởng doanh số xe tải nặng phản ánh ở giá cao su nhanh hơn so với ô tô nói chung.

+ Tháng 12/2009, doanh só bán xe tải nặng tăng 129%, sau đó giảm; và giá cao su thiên nhiên đạt mức cao điểm của giai đoạn này vào tháng 1/2010 trước khi giảm chạm đáy vào tháng 6/2010.

+Tháng 2/2011, doanh số xe tải nặng tăng 73% thì giá cao su thiên nhiên cũng đạt đỉnh cao (của giai đoạn) gần như cùng thời điểm đó.

+ Tháng 7/2016, doanh số bán xe tải nặng giảm 12% sau đó tăng trở lại, diễn biến giá cao su diễn ra gần như tương tự ở cùng thời điểm.

+Tháng 1/2017, tăng trưởng doanh số xe tải nặng đạt 97%, giá cao su thiên nhiên cũng đạt mức cao điểm ngay sau đó một tháng.

Thực tế là doanh số bán xe tải nặng chiếm chưa đầy 4% tổng doanh số ô tô ở Trung Quốc, có nghĩa là có sự khác biệt giữa xu hướng bán xe tải nặng và các loại xe tải khác nên cũng cần thận trọng, không chỉ dựa vào duy nhất doanh số bán xe tải để xác định giá cao su, bởi thực tế tăng trưởng doanh số bán cả xe tải và xe khách đều có tác động lên nhu cầu thực tế của mặt hàng cao su thiên nhiên.

Năm 2019, trong quý 1, sản lượng và tiêu thụ ô tô ở Trung Quốc lần lượt là 6,336 triệu và 6,372 triệu chiếc, giảm 9,8% và 11,3% so với cùng kỳ năm trước. Trong quý này, tiêu thụ xe tải nặng đạt 321.700 chiếc, gần tương tự như quý 1/2019 (323.400 chiếc).

Trong báo cáo mới đây, Hiệp hội các nhà sản xuất ô tô Trung Quốc (CAAM) dự báo thị trường ô tô nước này sẽ còn tiếp tục giảm thêm vào tháng nữa, đến khoảng tháng 7-8/2019. Tình hình xuất khẩu cũng có vẻ không lạc quan, hiện tại hầu hết các nước tiêu thụ cao su chủ chốt đều đưa ra triển vọng nhu cầu tiêu cực. Chỉ riêng thị trường Bắc Mỹ có thể sẽ chứng kiến nhu cầu lốp xe tải không bi quan.

- Từ khóa:

- Cao su

- Giá cao su

- Cao su thiên nhiên

- Kinh tế

- Sản lượng

- Tiêu thụ

- Kinh tế toàn cầu

- Triển vọng giá cao su

Xem thêm

- Giá vàng mất mốc 3.100 USD/ounce

- Thị trường ngày 4/4: Giá dầu lao dốc hơn 6%, vàng, kim loại cơ bản, quặng sắt …..đồng loạt giảm

- Thị trường ngày 3/4: Giá dầu, vàng, đồng, quặng sắt, cao su đồng loạt tăng

- Thị trường ngày 1/4: Giá vàng ghi nhận quý tăng mạnh nhất kể từ năm 1986, dầu tăng 3%

- Thị trường ngày 29/3: Giá vàng đạt mức cao kỷ lục mới, dầu quay đầu giảm

- Thị trường ngày 25/3: Giá dầu, đồng, sắt thép và cao su đồng loạt tăng, vàng quay đầu giảm

- Việt Nam, Thái Lan 'chia đôi nỗi sầu' tại Trung Quốc - Sầu riêng 'tắc đường', xuất khẩu giảm 80%

Tin mới

Bảng giá cập nhật trực tuyến

Tin cùng chuyên mục