Xuất hiện nhiều tín hiệu tích cực cho thị trường chứng khoán

Trong bối cảnh dòng tiền suy yếu do thiếu vắng thông tin hỗ trợ, việc kỳ vọng thị trường tăng mạnh trong ngắn hạn là điều rất khó. Tuy nhiên, ông Bùi Văn Huy – Giám đốc Chi nhánh Chứng khoán DSC cho rằng vẫn có những tín hiệu tích cực xuất hiện trên thị trường chứng khoán.

Trong ngắn hạn , chuyên gia DSC cho rằng khi cung - cầu đều yếu thì cường độ của các sóng tăng hoặc giảm trên thị trường sẽ không lớn. Tuy vậy, dòng vốn ngoại sẽ là lực đỡ quan trọng cho thị trường.

Về phía cầu, một điểm sáng là lực cầu ngoại khi nước ngoài đã liên tục mua ròng mạnh mẽ. Tính từ đáy tháng 11, khối ngoại đã mua ròng hơn 30.000 tỷ và chưa có dấu hiệu dừng lại. Sắp tới, Vaneck ETF sẽ nâng tỷ trọng của Việt Nam lên 100%, tương ứng với con số mua ròng khoảng 110 triệu đô.

Ông Huy cho rằng chuyển động dòng vốn ngoại nói chung ở Việt Nam cũng như các thị trường mới nổi khá tích cực và đây vẫn tiếp tục là điểm nhấn trong kỳ review tháng 3

Dù vậy, dòng tiền của nhà đầu tư cá nhân trong nước vẫn tiếp tục suy yếu vì lãi suất cao và triển vọng nền kinh tế vẫn còn nhiều khó khăn. Song cần nói thêm là khi tất cả đều nhìn thấy và chuẩn bị cho kịch bản xấu thì điều đó sẽ không gây bất ngờ.

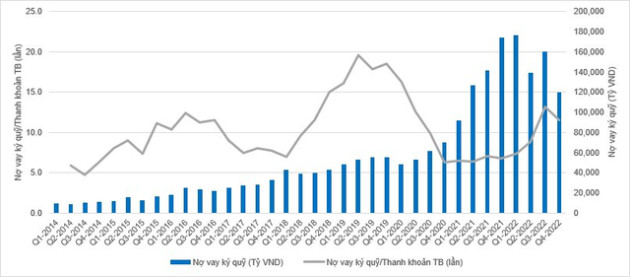

Về phía cung, nguồn cung sẽ không bán “sốc” khi (1) lượng margin thị trường đã ở mức rất thấp và (2) trong thời gian qua không có thương vụ phát hành mới/lên sàn nào nổi bật khiến tăng cung. Sau bão "call margin", tổng lượng margin của thị trường đã giảm đi đến hơn 40.000 tỷ. Hiện tổng lượng margin của thị trường chỉ ở mức quanh 120.000 tỷ, ngang mức quý 2/2021.

Theo quan sát của chuyên gia, mức độ sử dụng margin của nhà đầu tư là rất hạn chế. Đó là rào cản cho quá trình tăng giá, nhưng cũng là nhân tố khiến khả năng giảm sâu, giảm sốc một lần nữa trong năm 2023 được đánh giá thấp.

Dưới góc nhìn dài hạn hơn, ông Huy nhận thấy áp lực tăng lãi suất - một trong những nguyên nhân khiến thị trường giảm mạnh trong thời gian qua không còn quá lớn.

Sang năm 2023, nhiều tín hiệu cho thấy lãi suất đã tạo đỉnh. Cụ thể, sau thời gian nghỉ Tết, lãi suất huy động của nhiều ngân hàng đã đồng loạt giảm. Vượt qua áp lực mang tính mùa vụ dịp Tết, lãi suất đã có dấu hiệu hạ nhiệt và thanh khoản đã cải thiện tích cực hơn rất nhiều.

Bên cạnh đó, lợi suất trái phiếu chính phủ (TPCP) đã quay đầu giảm sau gần 1 năm tăng mạnh. Theo số liệu cập nhật đến 8/2, lợi suất TPCP kỳ hạn 2Y, 5Y, 10Y lần lượt là 3,9%; 4,01% và 4,27%. Như vậy, từ mức đỉnh quanh 5% các kỳ hạn trong tháng 12/2022, lợi suất TPCP đã hạ nhiệt đáng kể trong tháng 1/2023. Thị trường trái phiếu thường dẫn dắt thị trường cổ phiếu, sự đảo chiều của lợi suất trái phiếu cũng là một tín hiệu tích cực cho thị trường cổ phiếu.

Chỉ số Đồng Dollar Mỹ (DXY) cũng đã giảm hơn 10% từ đỉnh khiến áp lực tỷ giá cũng đã vơi đi rất nhiều. Do đó trong bối cảnh lạm phát vẫn đang được kiểm soát ổn định, xác suất để NHNN tăng lãi suất trong thời gian tới là khá thấp.

Xét trong bối cảnh lớn, chuyên gia đánh giá dư địa tăng lãi suất của Fed không còn quá nhiều. Chuyên gia dự báo khả năng lãi suất sẽ tiếp tục neo ở mức cao trong nửa đầu năm nay, cho đến khi có thể giảm vào nửa cuối năm.

Việc lãi suất neo cao tất nhiên sẽ gây áp lực đến doanh nghiệp và các nhà đầu tư sử dụng đòn bẩy cao. Tuy nhiên dấu hiệu tạo đỉnh của lãi suất là điều tích cực, bởi ít nhất chúng ta cũng biết được mức độ tăng của lãi suất đã đạt ngưỡng.

Bên cạnh xu hướng tạo đỉnh của lãi suất, ông Huy đánh giá định giá thị trường vẫn còn khá hấp dẫn. Mặc dù thị trường đã phục hồi khá nhiều từ vùng đáy quanh 900 điểm, cùng với đó KQKD quý 4/2022 suy giảm khiến mức định giá P/E của thị trường tăng lên đáng kể. Nhiều lo ngại cho rằng kinh tế 2023 sẽ tiếp tục khó khăn khiến lợi nhuận giảm và làm P/E sẽ tiếp tục cao hơn.

Tuy nhiên, chuyên gia cho rằng nếu chỉ nhìn vào P/E với một thị trường chiếm đa số là cổ phiếu chu kỳ như thị trường Việt Nam là không hợp lý. Với các cổ phiếu chu kỳ, khi bước vào giai đoạn không thuận lợi, KQKD sụt giảm mạnh là điều đương nhiên.

“Với góc nhìn định giá, chỉ số P/B sẽ đánh giá chính xác hơn. Nếu nhìn vào Book Value và chất lượng tài sản của doanh nghiệp, tôi cho rằng thị trường vẫn còn đủ rẻ để đầu tư”, ông Bùi Văn Huy nêu nhận định.

Xem thêm

- Giá vàng thế giới phá đỉnh lịch sử 3.000 USD/ounce, chuyên gia ngay lập tức cảnh báo

- Giá bạc hôm nay 27/2: suy yếu cùng giá vàng do biến động về chính sách thuế quan của Mỹ

- Giá vàng thế giới tăng kịch trần

- Lý do khiến giá vàng thế giới tăng không ngừng

- GBA 2024 – Một năm chuyển mình tăng trưởng và đầu tư chiến lược trong quan hệ kinh tế Việt - Đức

- Thị trường ngày 30/11: Dầu giảm, vàng tăng, quặng sắt cao nhất 1 tháng

- Thị trường ngày 27/11: Dầu giảm, vàng thấp nhất 1 tuần, cà phê gần mức cao nhất nhiều thập kỷ

Tin mới

Tin cùng chuyên mục